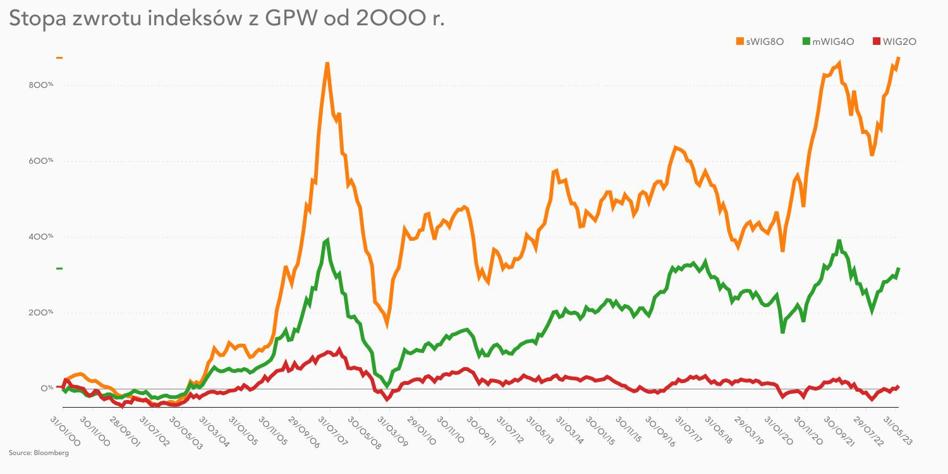

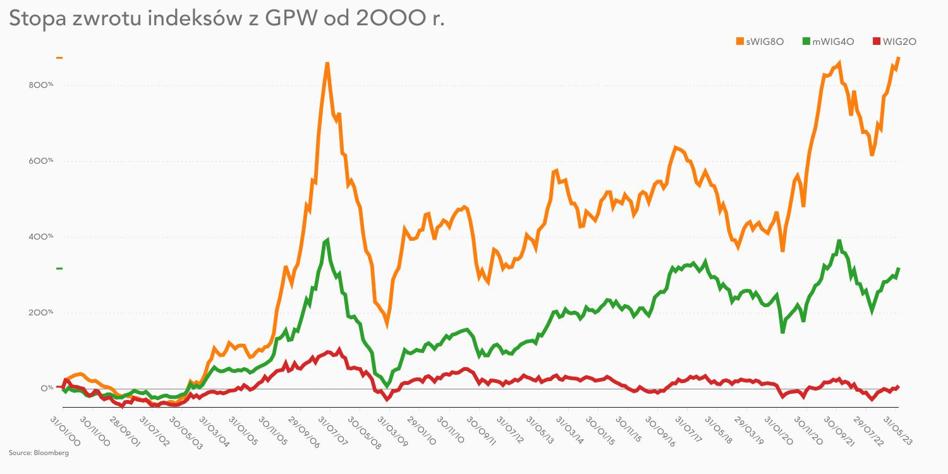

Indeks małych spółek jako jedyny z głównych benchmarków na GPW zdołał ustanowić swój nowy historycznych szczyt w czasie trwania obecnej hossy. O drogę po nowy rekord oraz szanse na kolejne kwartały zapytaliśmy rynkowych ekspertów, którzy przede wszystkim podkreślili skład portfela oraz znaczenie napływu kapitału od inwestorów indywidualnych i krajowych instytucji.

Zgodnie z prognozami rynkowymi rok 2023 póki co okazuje się łaskawy dla rynków akcji. Po blisko 7 miesiącach amerykański Nasdaq ma stopę zwrotu na poziomie 35 proc., S&P500 zbliża się do 20 proc., niemiecki DAX to 15 proc., ale z poprawionym w tym roku historycznym szczytem, tak samo jak japoński Nikkei, który zyskał w tym roku już 25 proc. W tyle nie pozostaje rodzima GPW, na której także udało się poprawić historyczny rekord pobity w lipcu przez indeks małych spółek.

„Historyczny szczyt sWIG80 robi oczywiЕ›cie wraЕјenie, bo WIG20 jest od niego niezwykle odlegЕ‚y, ale trzeba zwrГіciД‡ uwagД™, Ејe w ostatnim czasie maЕ‚e spГіЕ‚ki nie majД… siД™ czym pochwaliД‡ – stopa zwrotu zostaЕ‚a niemal w caЕ‚oЕ›ci wygenerowana w pierwszych miesiД…cach roku, w ciД…gu ostatnich trzech wzrosty byЕ‚y zaledwie uЕ‚amkiem tych, ktГіre obserwowaliЕ›my na spГіЕ‚kach duЕјych i Е›rednich” – zauwaЕјa w komentarzu dla ЧгЦЗІКИь№ы Kamil Cisowski, Dyrektor ZespoЕ‚u Analiz i Doradztwa Inwestycyjnego DI Xelion.

ЧгЦЗІКИь№ы

Droga na historyczny szczyt

Spójrzmy zatem na liczby. Faktycznie reprezentujący małe spółki sWIG80 zyskał w tym roku już 25 proc., ale przez ostatnie 3 miesiące wzrósł tylko o 3,5 proc. Z kolei mWIG40 może się pochwalić stopą zwrotu YTD na poziomie 28 proc., z czego blisko 17 proc. to poprzednie 3 miesiące. WIG jest wyżej o 24,4 proc. (+15,3 proc. w ostatnim kwartale), a WIG20 o 21 proc. (+15 proc. w ostatnie trzy miesiące).

„Wierzymy jednak, że w całym drugim półroczu sWIG80 nadrobi co najmniej dystans, który wytworzył się w lipcu względem WIG20 i będzie konkurował z mWIG40 o najwyższą roczną stopę zwrotu” - komentuje Cisowski.

Jednak swój historyczny rekord zdołał dotychczas poprawić tylko sWIG80, wspinając się 19 lipca na 22 203,76 pkt. Biorąc pod uwagę wypłacone dywidendy, sWIG80TR dał inwestorom w tym roku zarobić już ok. 30 proc.

Właśnie w oparciu o dochodową wersję indeksu małych spółek, uwzględniającą dywidendy, od 2021 r. (w którym wypadł poprzedni historyczny rekord) można na GPW inwestować w fundusz ETF na małe spółki (Beta ETF sWIG80TR Portfelowy FIZ), który dostarcza Beta Securities. Według Mateusza Muchy, zarządzającego BETA ETF, indeks małych spółek najlepiej oddaje rynkowy nastrój wśród krajowych inwestorów.

„Polskie maluchy zgrupowane w indeksie sWIG80 to najlepszy barometr sentymentu krajowych inwestorГіw. Z uwagi na wyzwania pЕ‚ynnoЕ›ciowe ten obszar rynku znajduje siД™ gЕ‚Гіwnie w zainteresowaniu inwestorГіw indywidualnych oraz krajowych instytucji finansowych" - komentuje dla ЧгЦЗІКИь№ы zarzД…dzajД…cy w BETA ETF.

"Inwestorzy indywidualni czД™sto postrzegajД… maЕ‚e spГіЕ‚ki jako szanse na ponadprzeciД™tne zyski z uwagi na niЕјsze pokrycie analityczne tych spГіЕ‚ek oraz moЕјliwoЕ›Д‡ uzyskania przewagi nad rynkiem” - dodaje.В

W tym aspekcie segment maЕ‚ych spГіЕ‚ek z GPW jest wyraЕєnie lepszy, przynajmniej w ostatnich latach, od mikro spГіЕ‚ek z NewConnect, ktГіrych charakter bardziej odpowiada spekulacyjnemu kapitaЕ‚owi. Potencjale stopy zwrotu mogД… tam byД‡ jeszcze wiД™ksze, ale pЕ‚ynnoЕ›Д‡ wЕ‚aЕ›ciwie zamyka dostД™p dla krajowych instytucji finansowych, zostawiajД…c ten rynek przede wszystkim inwestorom indywidualnym.В

Wielu inwestorów mogłoby sądzić, że NCIndex i SWIG80 pokrywają podobne segmenty spółek. Ostatnie trzy lata pokazały, że kursy małych spółek z głównego parkietu oraz małych spółek i mikrospółek z alternatywnego parkietu mogą się drastycznie rozjechać. Za Stooq.

— blogi.bossa.pl (@BlogiBossaPL)

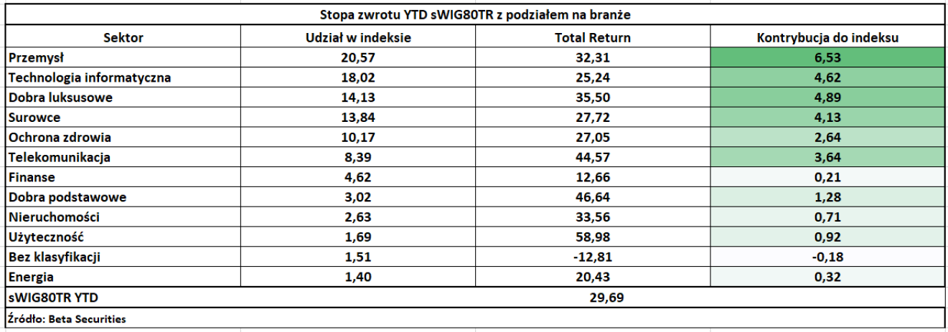

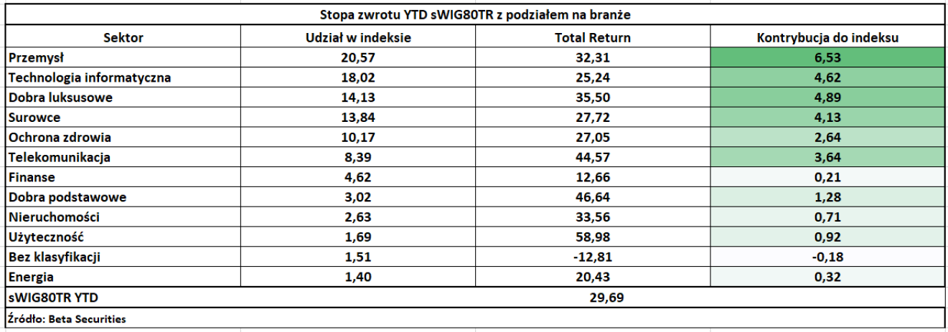

Mateusz Mucha podnosi takЕјe, Ејe siЕ‚a sWIG80 wzglД™dem najwaЕјniejszych indeksГіw leЕјy w najwiД™kszej dywersyfikacji branЕј, jakД… zapewnia portfel skЕ‚adajД…cy siД™ z 80 spГіЕ‚ek. PrzywoЕ‚uje przy tym wyliczenia pokazujД…ce szerokie rozЕ‚oЕјenie wzrostГіw na kilka sektorГіw.

„sWIG80 to najbardziej zdywersyfikowany na poziomie sektorów i spółek indeks dostarczany przez GPW. Obecny wzrost w ujęciu YTD jest bardzo silnie rozłożony na kilka sektorów, co tylko wzmacnia siłę tego ruchu wzrostowego” – komentuje.

Jak widaД‡ w wyliczeniu od Beta Securities, przyczyn rozjazdu sWIG80 w stosunku do pozostaЕ‚ych indeksГіw moЕјna doszukiwaД‡ siД™ w udziale w tym indeksie energetyki i bankГіw. Jedynym bankiem, ktГіry wchodzi w skЕ‚ad sWIG80, jest BOЕљ, ktГіry po pierwsze nie waЕјy zbyt wiele w caЕ‚ym indeksie, a po drugie jego kurs jako jedyny z WIG-Banki przez ostatnie 3 miesiД…ce ma ujemnД… stopД™ zwrotu, gdy ceny akcji innych bankГіw rosЕ‚y od 20 do blisko 40 proc. Energetyka znaczy najmniej w sWIG80, zresztД… za wzrosty i tak odpowiadaЕ‚y najwiД™ksze spГіЕ‚ki jak PGE, Tauron czy Enea.В

O kluczowym znaczeniu sektora bankowego i energetyki w moЕјliwym „doganianiu” przez sWIG80 pozostaЕ‚ych indeksГіw mГіwi Kamil Cisowski z DI Xelion. Ich "spowolnienie", moЕјe byД‡ szansД… dla indeksu maЕ‚ych spГіЕ‚ek.В

„W dłuższym terminie pozostajemy pozytywnie nastawieni do sektora (bankowego, red.), natomiast po ostatnich wzrostach wydaje się on dość wykupiony i nie powinien być tak silnym czynnikiem różnicującym jak w 2Q2023. Tym bardziej nie zakładamy, by lipcowe gwałtowne wzrosty były początkiem wielkiej hossy w energetyce, nie widzimy na nią większych szans w okresie okołowyborczym” – tłumaczy ekspert.

Szanse na kontynuowanie wzrostГіw

Eksperci pytani o czynniki, które mogą wesprzeć sWIG80 w dalszych wzrostach, wskazują przede wszystkim na napływ krajowego kapitału.

„Sprzyjający dla małych spółek jest w naszej ocenie moment cyklu, oczekujemy rosnącej roli inwestorów indywidualnych w obrotach oraz napływów do funduszy akcji polskich - na razie są one symboliczne mimo faktu, że w ciągu ostatnich 12 miesięcy na żadnym innym rynku nie dało zarobić się więcej” – zaznacza Kamil Cisowski.

„Koniec końców determinujący będzie napływ kapitału od krajowych instytucji i inwestorów indywidualnych. Tutaj każdy może przyjąć różną postawę i argumentację. Pewnym kołem zamachowym mogą się okazać właśnie dobre wyniku funduszy małych i średnich spółek, które napędzą sprzedaż wśród detalicznych klientów” – mówi z kolei Mateusz Mucha.

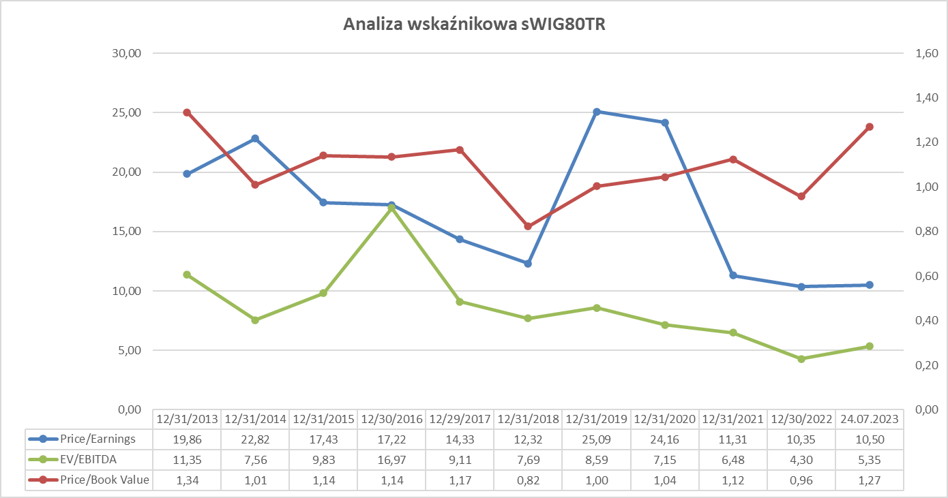

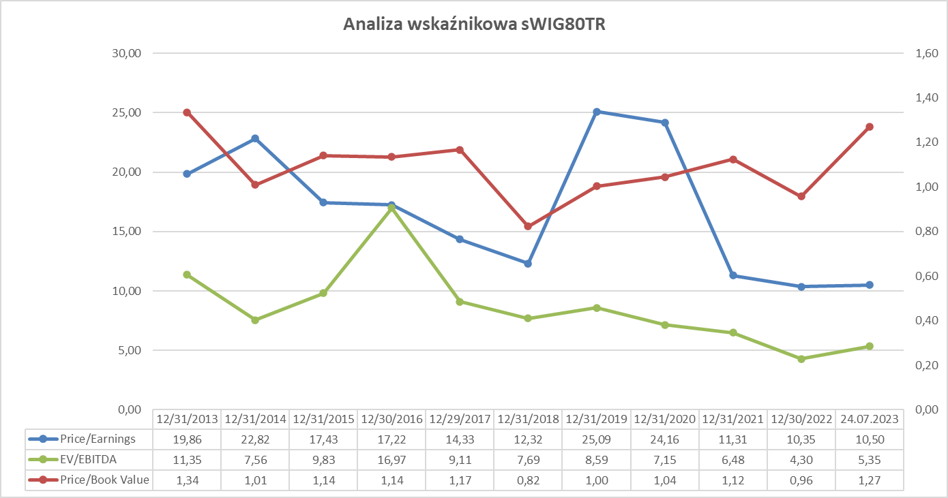

Pokazuje także wyliczania bieżących i historycznych wskaźników dla sWIG80TR, które mogą sugerować, że jest jeszcze przestrzeń do wzrostów. Ale, jak zaznacza, jako dostawcy instrumentu „abstrahują od sugerowania dalszych ruchów, które to sugestie często są dwuznaczne”. Słowem każdy widzi to, co chce widzieć, a przyszłość pozostaje niewiadomą.

„Gdyby miał się zrealizować scenariusz pesymistyczny – pogorszenia otoczenia zewnętrznego i szerokich spadków na świecie sWIG80 może w trakcie ewentualnej korekty zachować się lepiej niż duże i średnie spółki” – zauważa z kolei Kamil Cisowski w kontekście prognozy na kolejne kwartały dla małych spółek.

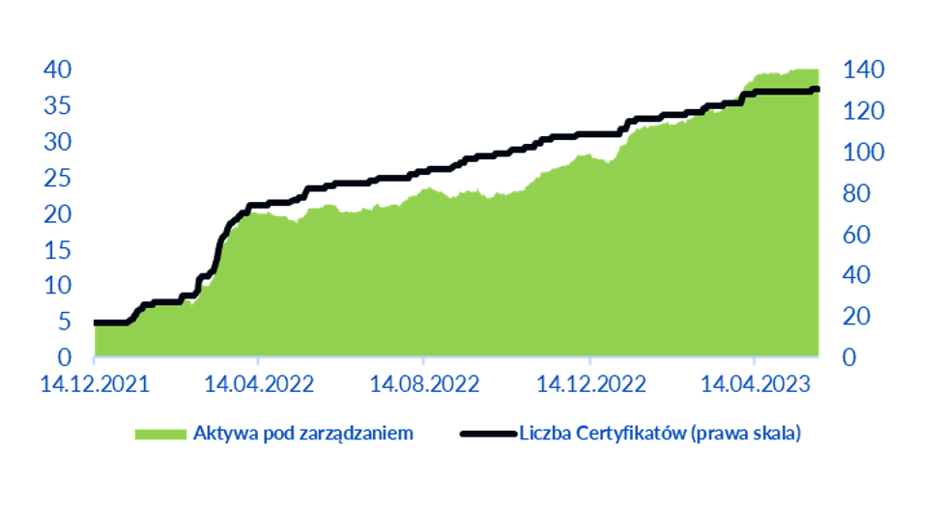

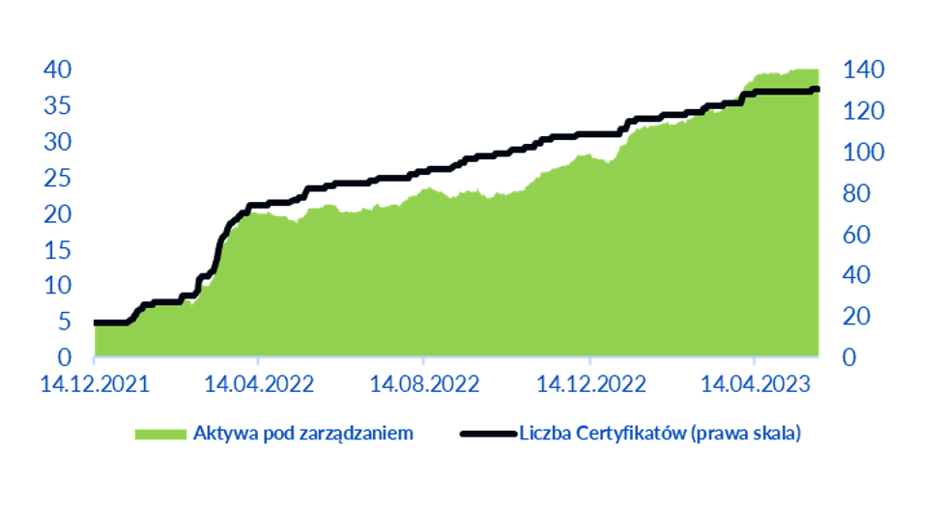

Na koniec Mateusz Mucha pytany o zainteresowanie inwestorГіw notowanym na GPW ETF-em Beta ETF sWIG80TR odpowiada, Ејe fundusz zebraЕ‚ do tej pory 41 mln zЕ‚.

„Mieliśmy bardzo dynamiczny wzrost aktywów pod zarządzaniem w 1Q 2023 i od tego momentu obserwujemy stabilne napływy. W tym roku napływ netto sięga 5 mln zł. Nasze doświadczenia z inwestorami podpowiadają nam, że dopiero w momencie korekty kreacje nabiorą większej dynamiki, do tego czasu możemy raczej liczyć na stabilne napływy” – opisuje zarządzający BETA ETF.