‚ÄěRaje dla spekulant√≥w‚ÄĚ to czńôsto ulubieŇĄcy drobnych inwestor√≥w. PozwalajńÖ szybko powińôkszyńá kapitaŇā nawet o kilkaset procent, jednak najczńôŇõciej koŇĄczńÖ one na dnie. A wraz z nimi akcjonariusze, kt√≥rzy na ten rollercoaster wsiedli.

KaŇľdy inwestor na GPW jest inny. Wprawdzie ŇāńÖczńÖ ich operacje sprzedaŇľy lub kupna papier√≥w, jednak kaŇľdy gracz kieruje sińô innymi przesŇāankami. CzńôŇõńá Ňõledzi wykresy wyszukujńÖc sygnaŇā√≥w poprzez analizńô technicznńÖ, czńôŇõńá wierzy, Ňľe sp√≥Ňāki o mocnych fundamentach w dŇāugim terminie przyniosńÖ bezpieczny i przyzwoity zysk, inni z kolei bazujńÖ np. na astrologii, wierzńÖc w powińÖzania gwiazd i rynk√≥w.

Wszystkie te strategie majńÖ jednak pewnńÖ ‚Äěwadńô‚ÄĚ - cińôŇľko jest dzińôki nim przejŇõńá drogńô od zera do milionera, szczeg√≥lnie kr√≥tkim czasie. JeŇľeli sńÖ one dobre i konsekwentnie realizowane, pozwalajńÖ ograniczyńá ryzyko oraz osińÖgańá w dŇāugim terminie wyniki lepsze od rynku. Wypracowywanie powtarzalnego zysku na poziomie 300, 400, czy 500 procent w cińÖgu roku pozostaje jednak mrzonkńÖ.

Najpopularniejsze teksty ◊„÷«≤ »ŁĻŻ w 2015 roku

Przez caŇāy rok intensywnie pracowaliŇõmy na to, aby dzińôki naszym tekstom i nagraniom wideo czytelnicy byli bliŇľej finans√≥w, lepiej je rozumieli i sprawnie zarzńÖdzali swoimi majńÖtkami, firmami, oszczńôdnoŇõciami.

Wielu inwestor√≥w nie chce jednak czekańá, w gieŇādzie upatrujńÖ sposobu na szybkie i bezbolesne podniesienie swojego poziomu Ňľycia. Dlatego teŇľ sp√≥Ňāki, kt√≥re w kilka dni pozwalajńÖ podwoińá kapitaŇā, od razu urastajńÖ do rangi ulubieŇĄc√≥w drobnych inwestor√≥w. Mocno rosnńÖca sp√≥Ňāka przykuwa uwagńô, ¬†zachńôca kolejnych graczy do kupna i tak hossa sińô nakrńôca. Jej paliwem zazwyczaj nie sńÖ jednak fundamenty, czy perspektywy, lecz nic innego jak spekulacja. Dlatego teŇľ sp√≥Ňāki te okreŇõla sińô mianem ‚Äěraj√≥w dla spekulant√≥w‚ÄĚ.

Historia GPW zna wiele takich przykŇāad√≥w. Na Ňāatkńô ‚Äěspekulacyjnego raju‚ÄĚ zasŇāuguje takŇľe kilka sp√≥Ňāek notowanych obecnie. Oto kr√≥tki przewodnik po wybranych gieŇādowych rollercoasterach:

CZYTAJ DALEJ: Pierwszy cesarz spekulacji >>

Universal

PrzeglńÖd warto rozpoczńÖńá od gieŇādowej klasyki, a takńÖ niewńÖtpliwie byŇā Universal. ByŇāa to pierwsza sprywatyzowana Centrala Handlu Zagranicznego. W PRL-u sp√≥Ňāka handlowaŇāa m.in. sprzńôtem AGD oraz Rometami i dorobiŇāa sińô 50-metrowego wieŇľowca przy al. Jerozolimskich. P√≥Ňļniej byŇāa m.in. wińôkszoŇõciowym udziaŇāowcem Unimila, czy posiadaczem 20% akcji Polsatu. Do historii polskiego rynku kapitaŇāowego przeszŇāa jednak jako cesarz spekulacji.

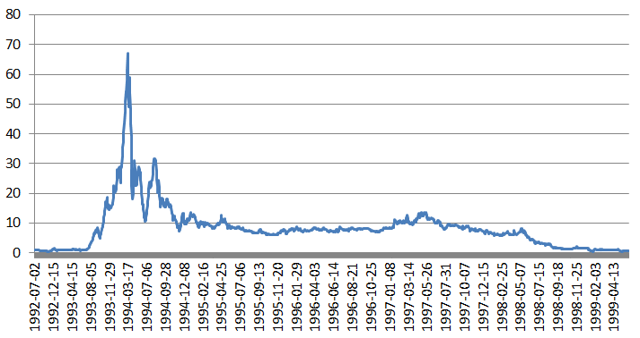

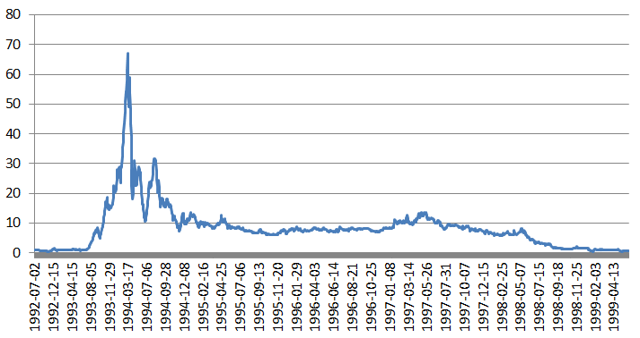

Przygoda Universalu z GPW rozpoczńôŇāa sińô w lipcu 1992 roku od ceny 1,05 zŇā z akcjńô. Na przeŇāomie paŇļdziernika i listopada tego samego roku akcje kosztowaŇāy juŇľ tylko 0,44 zŇā. P√≥Ňļniej zaczńôŇāo sińô jednak szaleŇĄstwo. W lipcu 1993 papiery byŇāy juŇľ warte tyle, co na debiucie. Po kolejnym miesińÖcu ich wartoŇõńá skoczyŇāa do 3,7 zŇā, po dw√≥ch 8,35 zŇā, a na koniec 1993 roku aŇľ 20 zŇā. Warto pamińôtańá, Ňľe w√≥wczas z racji mniejszej iloŇõci sesji i jednolitego systemu notowaŇĄ ograniczajńÖcego wzrosty, na kilkusetprocentowe rajdy potrzeba wińôc byŇāo duŇľe wińôcej czasu, niŇľ obecnie.

Szczyt notowania Universal osińÖgnńÖŇā 15 marca 1994 roku. Wtedy za jednńÖ akcjńô pŇāacono nawet 67 zŇā, a Universal staŇā sińô jednńÖ z najwaŇľniejszych dla WIG-u sp√≥Ňāek. KaŇľdy, kto kupiŇā akcje na minimach za 6,6 zŇā, po p√≥Ňātora roku m√≥gŇā zostańá milionerem. Aby jednak urzeczywistnińá zarobek, inwestorzy musieli sińô spieszyńá ze sprzedaŇľńÖ akcji, baŇĄka pńôkŇāa bowiem r√≥wnie spektakularnie, jak sińô zrodziŇāa. MiesińÖc po wyŇõrubowaniu rekordu akcje Universalu warte byŇāy juŇľ ledwie 12 zŇā (ponad 80% przecena).

GieŇādowa historia Universalu koŇĄczy sińô w czerwcu 1999 roku, kiedy jest on juŇľ sp√≥ŇākńÖ groszowńÖ. ZakoŇĄczyŇāa jńÖ sama GPW, kt√≥ra miaŇāa doŇõńá niedopeŇāniania przez sp√≥Ňākńô obowińÖzk√≥w informacyjnych (byŇā to pierwszy w historii polskiego rynku przypadek karnego wykluczenia z obrotu). WczeŇõniej pojawiŇā sińô takŇľe wńÖtek kryminalny wok√≥Ňā sprzedaŇľy biurowca sp√≥Ňāki oraz gigantyczne zadŇāuŇľenie. Wszystko to doprowadziŇāo do upadku sp√≥Ňāki w 2003 roku. Prezes sp√≥Ňāki, Dariusz Przywieczerski, musiaŇā przed organami Ňõcigania ukrywańá sińô w USA.

CZYTAJ DALEJ: UŇõpiony interes Solorza >>

Elektrim

GPW miaŇāa jednak swojego drugiego cesarza spekulacji - byŇā nim Elektrim. Sp√≥Ňākńô tńô z Universalem, opr√≥cz spekulacyjnych rajd√≥w, ŇāńÖczy takŇľe historia ‚Äď obie byŇāy dawnymi Centralami Handlu Zagranicznego ‚Äď oraz rok debiutu. Na poczńÖtku wolnorynkowej kariery, Elektrim poprzez 140 sp√≥Ňāek zaleŇľnych zajmowaŇā sińô przysŇāowiowym mydŇāem i powidŇāem. PosiadaŇā udziaŇāy m.in. Ery (PTC), ZE PAK-u, Rafako czy sp√≥Ňāek budowlanych. MoŇľna go wińôc uznańá za idńÖcy szerokńÖ ŇõcieŇľkńÖ holding.

Hossa na Elektrimie miaŇāa miejsce w podobnym czasie, co ta na Universalu. W lutym 1994 r. akcje sp√≥Ňāki byŇāy wyceniane juŇľ 56 razy powyŇľej ceny z debiutu, by w cińÖgu kolejnych czterech miesińôcy stracińá blisko 70% swojej wartoŇõci. Elektrim potrafiŇā jednak wr√≥cińá na szczyty i rekordowńÖ wycenńô jego akcji zanotowano dopiero podczas baŇĄki internetowej, a wińôc w czasach, gdy Universalu juŇľ na GPW nie byŇāo. W marcu 2000 r. za papier sp√≥Ňāki pŇāacono 77,5 zŇā, czyli 155 razy wińôcej niŇľ na debiucie.¬† Poziom ten osińÖgnińôto, mimo Ňľe jeszcze w listopadzie 1999 roku akcje Elektrimu wyceniano na niecaŇāe 25 zŇā.

Rajd ten to wynik m.in. hossy internetowej, w kt√≥rej Elektrim wzińÖŇā udziaŇā. KupiŇā za grube miliony akcje portalu Poland.com (portal horyzontalny, kt√≥ry chciaŇā konkurowańá z Onetem). P√≥Ňļniej powietrze z baŇĄki internetowej jednak uszŇāo (przykŇāadowo, wspomniany portal Elektrim sprzedaŇā za‚Ķ 90 tysińôcy zŇāotych), co w konsekwencji doprowadziŇāo do mocnych spadk√≥w na Ňõwiatowych ≤ĶĺĪĪūŇāĽŚ≤Ļch. RunńôŇāy takŇľe notowania Elektrimu - we wrzeŇõniu 2002 akcje wyceniano poniŇľej 1,5 zŇā.

Era Solorza

Okazjńô wyczuŇā Zygmunt Solorz-ŇĽak, kt√≥ry w 2003 r. odkupiŇā od BRE pakiet akcji i przejńÖŇā kontrolńô nad holdingiem. Z dzisiejszej perspektywy moŇľna powiedzieńá, Ňľe Elektrim dawaŇā w√≥wczas olbrzymie moŇľliwoŇõci wzbogacenia sińô, za sp√≥ŇākńÖ cińÖgnńôŇāy sińô jednak liczne spory i kolejka dŇāuŇľnik√≥w. Do historii przeszŇāa przede wszystkim batalia zwińÖzana z przejńôciem Ery, w kt√≥rej uczestniczyli Francuzi z Vivendi i Niemcy z Deutsche Telekom. Pakiet tej sp√≥Ňāki budziŇā kontrowersje juŇľ wczeŇõniej, gdy po aferze z utajnieniem odsprzedaŇľy czńôŇõci akcji Janowi Kulczykowi, zrezygnowańá musiaŇā √≥wczesny prezes Andrzej SkowroŇĄski, architekt potńôgi Elektrimu w latach 90-tych.

FinaŇā historii Elektrimu jest dla akcjonariuszy mniejszoŇõciowych bardzo smutny. W 2007 r. wedŇāug dokument√≥w sp√≥Ňāki zadŇāuŇľenie¬† sińôgaŇāo 4 mld zŇā, podczas gdy majńÖtek wynosiŇā niecaŇāe 2 mld. Ostatecznie w tym samym roku sńÖd postanowiŇā ogŇāosińá upadŇāoŇõńá Elektrimu z moŇľliwoŇõcińÖ zawarcia ukŇāadu. Umorzono je jednak w 2010 r. Rok p√≥Ňļniej . Nigdy wczeŇõniej Ňľadna dziaŇāajńÖca w Polsce sp√≥Ňāka nie osińÖgnńôŇāa tak wielkiej straty. Sama strata wedŇāug Solorza miaŇāa byńá powińÖzana z ugodńÖ w sprawie PTC. Wiele informacji dotyczńÖcych tej kwestii wcińÖŇľ jednak nie ujawniono, co budzi wiele kontrowersji i domysŇā√≥w wŇõr√≥d mniejszoŇõciowych inwestor√≥w.

Jak zachowywaŇā sińô w tych latach kurs Elektrimu? Od czas√≥w baŇĄki internetowej nigdy nie wspińÖŇā sińô powyŇľej 21 zŇā, chońá caŇāy czas budziŇā emocje. Jeszcze tuŇľ przed ogŇāoszeniem upadŇāoŇõci sp√≥Ňāka zanotowaŇāa sw√≥j ostatni spekulacyjny rajd ‚Äď 300% w cztery miesińÖce. W 2008 r. na wniosek Solorza zawieszono notowania, Elektrim pozostaŇā jednak formalnie sp√≥ŇākńÖ publicznńÖ. Taki stan rzeczy utrzymuje sińô aŇľ do dziŇõ. Wielu inwestor√≥w wcińÖŇľ posiada akcje sp√≥Ňāki, czekajńÖc na wznowienie jej notowaŇĄ oraz rozliczenie przez odpowiednie organy caŇāego zamieszania.

CZYTAJ DALEJ: Deweloper z kantoru >>

Gant

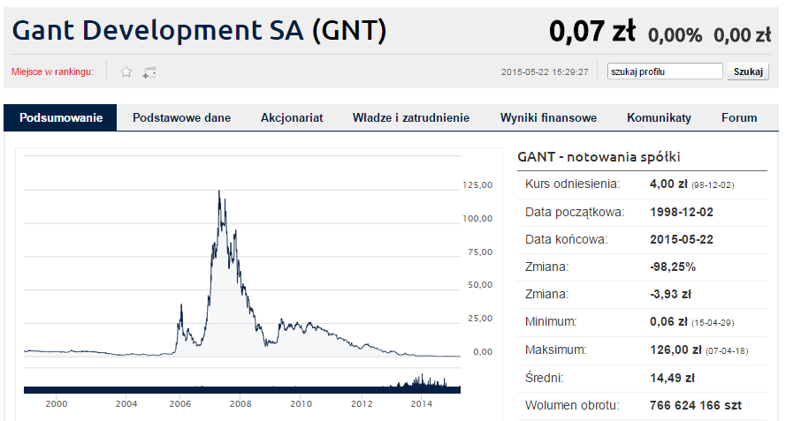

Po pńôknińôciu baŇĄki internetowej na GPW powoli zaczńÖŇā puchnńÖńá kolejny balon. Tym razem ‚ÄězŇāotńÖ branŇľńÖ‚ÄĚ okazaŇāa sińô deweloperka. RosnńÖce ceny mieszkaŇĄ sprawiaŇāy, Ňľe inwestorzy w kaŇľdej sp√≥Ňāce zwińÖzanej z budownictwem mieszkaniowym dostrzegali pereŇākńô. Rajdy spekulacyjne odbywaŇāy sińô chońáby na papierach Echo, czy Polnordu, do rangi symbolu urosŇāa jednak historia Ganta.

Jeszcze w latach 90-tych gŇā√≥wnym obszarem dziaŇāalnoŇõci legnickiej sp√≥Ňāki byŇā rynek wymiany walut. WŇāaŇõciciele dostrzegli jednak tkwińÖcy w branŇľy deweloperskiej potencjaŇā i w nowej dekadzie kantory ustńÖpiŇāy mieszkaniom. Pierwszy boom na akcje sp√≥Ňāki wybuchŇā w paŇļdzierniku 2005 r., w ledwie kwartaŇā ich wartoŇõńá zwińôkszyŇāa sińô trzynastokrotnie. Euforia trwaŇāa jednak kr√≥tko, bo od szczyt√≥w do marca 2006 r. notowania runńôŇāy o 2/3. Dodatkowo sprawńÖ zainteresowaŇāa sińô prokuratura.

Na drugńÖ g√≥rkńô nie trzeba byŇāo jednak dŇāugo czekańá. We wrzeŇõniu akcje Ganta wyceniane byŇāy nawet poniŇľej 9 zŇā, podczas gdy w kwietniu 2007 r. ich cena sińôgnńôŇāa niebotycznych 126 zŇā. ByŇā to szczyt deweloperskiej baŇĄki, bńôdńÖcy jednoczeŇõnie szczytem potńôgi Ganta. P√≥Ňļniej przyszedŇā kryzys, a branŇľa popadŇāa w kŇāopoty. Do inwestor√≥w dotarŇāo, Ňľe w zakupowym szaleŇĄstwie przewartoŇõciowali inwestycje deweloper√≥w.

Kurs Ganta zaczńÖŇā sińô osuwańá, jednak przecena tym razem przebiegaŇāa nieco spokojniej. Mimo to juŇľ na poczńÖtku 2008 r. papiery sp√≥Ňāki przeŇāamaŇāy granicńô 50 zŇā, a w paŇļdzierniku 2008 r. dotknńôŇāy poziomu 7,26 zŇā. Nie pomogŇāy zachńôcajńÖce do kupna akcji rekomendacje jak np. ta z lipca 2008 r., gdzie przy cenie 21,21 zŇā za papier eksperci z AmerBrokers przekonywali, Ňľe sp√≥Ňāka przereagowaŇāa i powinna teraz dńÖŇľyńá do poziomu 44,6 zŇā. Rekomendacja ambitna, jednak kompletnie nietrafiona.

W kolejnych latach sp√≥Ňāka miaŇāa jeszcze swoje gieŇādowe momenty, wycena jednak systematycznie kierowaŇāa sińô w stronńô dna. W Gancie mnoŇľyŇāy sińô problemy, w raportach finansowych zaczńôŇāy dominowańá straty, a sp√≥Ňāka z coraz wińôkszym trudem radziŇāa sobie ze spŇāatńÖ obligacji. ZarzńÖd pr√≥bowaŇā wprawdzie przekonywańá, Ňľe nie ma sińô czego bańá, lecz koniec byŇā coraz bliŇľszy.

W lipcu 2014 r. sńÖd ogŇāosiŇā upadŇāoŇõńá likwidacyjnńÖ sp√≥Ňāki. Wierzyciele musieli jednak sami dochodzińá zwrotu naleŇľnoŇõci, bowiem sp√≥Ňāki nie byŇāo nawet stańá na przeprowadzenie postńôpowania. NiecaŇāy rok p√≥Ňļniej GPW wykluczyŇāa akcje Ganta z obrotu na rynku. Ostatnia gieŇādowa transakcja zostaŇāa przeprowadzona przy cenie 7 gr. za papier.

CZYTAJ DALEJ: Naftowy sen Krauzego >>

Petrolinvest

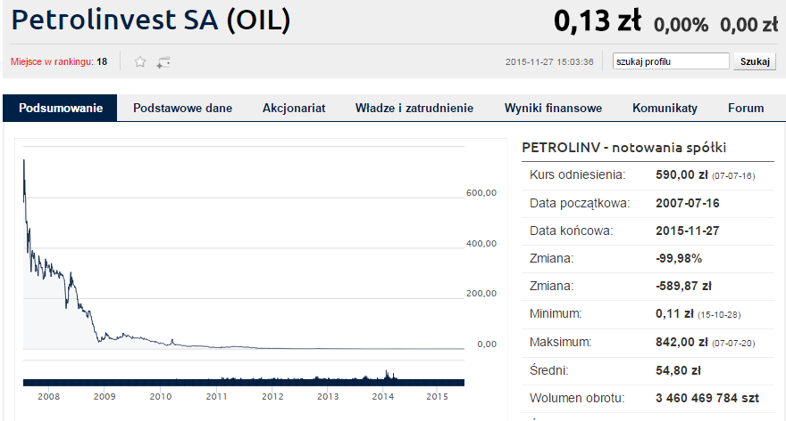

Inewstorzy nie lubińÖ jednak pustki i gdy zaczńôŇāa pńôkańá baŇĄka deweloperska, swojńÖ uwagńô przerzucili na inne sp√≥Ňāki. JednńÖ z nich byŇā Petrolinvest, dziecko Ryszarda Krauzego, kt√≥re szybko zyskaŇāo rangńô ulubieŇĄca inwestor√≥w. Emocje budziŇā juŇľ sam debiut, kt√≥ry miaŇā miejsce w 2007 r. Na GPW wchodziŇāa sp√≥Ňāka wprawdzie niewykazujńÖca zysk√≥w, ale majńÖca wielkie plany ‚Äď Petrolinvest miaŇā stańá sińô przecieŇľ naftowym potentatem.

Nadzieje wystarczyŇāy - akcje sp√≥Ňāki oferowane w IPO po 227 zŇā rozchodziŇāy sińô jak ŇõwieŇľe buŇāeczki. Debiut Petrolinvestu przeszedŇā do historii GPW jako jeden z najlepszych w historii, inwestorzy zarobili aŇľ 72%! Po pińôciu dniach papiery byŇāy warte juŇľ 842 zŇā. P√≥Ňļniej byŇāo jednak tylko gorzej.

Rok 2007 Pertol zamknńÖŇā na poziomie 325 zŇā, 2008 40 zŇā, w 2012 r. byŇā juŇľ sp√≥ŇākńÖ groszowńÖ. StaczajńÖcy sińô kurs sp√≥Ňāki dobrze oddaje poziom zaufania inwestor√≥w. PoczńÖtkowo wierzńÖcych w naftowe eldorado byŇāo wielu, p√≥Ňļniej jednak kolejne niepowodzenia i rozczarowania sprawiaŇāy, Ňľe coraz wińôcej os√≥b wkŇāadaŇāo je mińôdzy bajki. Do tego dochodziŇāy kolejne emisje, kt√≥re rozmywaŇāy kapitaŇā.

Wywiad wywi√≥dŇā inwestor√≥w

Taka sp√≥Ňāka jest jednak idealnym celem dla spekulant√≥w, bowiem kaŇľda, chońáby najdrobniejsza informacja dajńÖca nadziejńô na sukces w poszukiwaniach, mogŇāa byńá warta na gieŇādzie ogromne pienińÖdze. I tak rzeczywiŇõcie byŇāo, w trakcie dŇāugoterminowego trendu spadkowego Petrolinvest notowaŇā skoki napńôdzane pojedynczymi komunikatami. Rynek jednak szybko je weryfikowaŇā.

Najlepiej ten mechanizm ukazuje przykŇāad wywiadu, jakiego prezes sp√≥Ňāki Bertrand Le Guern udzieliŇā ‚ÄěPulsowi Biznesu‚ÄĚ w styczniu 2011 r. Prezes m.in. sŇāowami ‚ÄěwŇāaŇõnie wr√≥ciŇāem z Kazachstanu, miejsca, gdzie wiercimy odwiert Szirak 1. Mamy wszelkie przesŇāanki, by twierdzińá, Ňľe trafiliŇõmy na duŇľe zŇāoŇľe ropy i gazu‚ÄĚ przekonywaŇā, Ňľe Petrol czuje ropńô. Akcje wystrzeliŇāy o 89% z 5,03 zŇā do 9,49 zŇā.

Koniec koŇĄc√≥w rzeczywistoŇõńá kreowana w wywiadzie okazaŇāa sińô przerysowana. SprawńÖ zajńÖŇā sińô KNF, kt√≥ry stwierdziŇā, Ňľe na dzieŇĄ udzielenia wywiadu sp√≥Ňāka nie dysponowaŇāa jeszcze danymi potwierdzajńÖcymi wystńôpowanie zŇāoŇľa wńôglowodor√≥w na obszarze Shyrak oraz moŇľliwoŇõci wydobycia. Le Guern otrzymaŇā karńô w wysokoŇõci 150 000 zŇā, a akcje Petrolinvestu, mimo skoku, powyŇľej granicy 5 zŇā utrzymaŇāy sińô ledwie do sierpnia 2011 r. DziŇõ za jednńÖ akcjńô niedoszŇāego naftowego potentata naleŇľy zapŇāacińá ledwie 13 groszy.

CZYTAJ DALEJ: ŇöwiatŇāowodowy rollercoaster >>

Hawe

W 2007 roku na gieŇādzie zameldowaŇāo sińô takŇľe Hawe. Sp√≥Ňāka miano ‚Äěraju dla spekulant√≥w" dzierŇľy do dzisiaj, poniewaŇľ wcińÖŇľ jej notowania charakteryzujńÖ sińô podwyŇľszonńÖ zmiennoŇõcińÖ. Problemy z wykupem obligacji i niecierpliwoŇõńá wierzycieli sprawiŇāy, Ňľe Hawe na przeŇāomie wrzeŇõnia i sierpnia 2015 r. zanurkowaŇāo o ponad 70%, by p√≥Ňļniej w niecaŇāe dwa tygodnie odrobińá straty z nawińÖzkńÖ.¬†

Do zamknińôcia wszystkich problem√≥w w Hawe wcińÖŇľ jest daleko, co sprawia, Ňľe na sp√≥Ňāce moŇľliwy jest jeszcze niejeden rajd i to zar√≥wno w g√≥rńô, jak i w d√≥Ňā. Obecnie na Hawe zn√≥w przewaŇľa czerwieŇĄ, od wrzeŇõniowych¬† maksim√≥w sp√≥Ňāka oddaliŇāa sińô juŇľ o blisko 50%.

NaleŇľy pamińôtańá, Ňľe ostatnie zawirowania to nie pierwsze tego typu zdarzenia na akcjach Hawe. Sp√≥Ňāka w oko spekulantom wpadŇāa duŇľo wczeŇõniej. Chwilńô po debiucie, na przeŇāomie maja i czerwca 2007 r., sp√≥Ňāka zanotowaŇāa przeszŇāo 60-procentowy rajd w g√≥rńô, by w kolejnych dw√≥ch miesińÖcach stracińá 70% swojej wartoŇõci. P√≥Ňļniej, tuŇľ po odjńôciu we wrzeŇõniu praw poboru, w niecaŇāy miesińÖc zwińôkszyŇāa swojńÖ wartoŇõńá szeŇõciokrotnie.¬†

CZYTAJ DALEJ: Raj√≥w wcińÖŇľ u nas dostatek >>

To nie koniec

Universalu czy Ganta na gieŇādzie juŇľ nie ma, powr√≥t Elektrimu to p√≥ki co mrzonka, a Petrolinvest wprawdzie powr√≥ciŇā z karnego zawieszenia, lecz p√≥ki co jedyne co robi, to po cichu pogŇāńôbia dno. Z om√≥wionego grona jedynie Hawe jest dowodem na to, Ňľe spekulacyjne rajdy nie sńÖ odlegŇāńÖ historińÖ, Ňľe nadal moŇľna znaleŇļńá sp√≥Ňāki, kt√≥re potrafińÖ w kilka dni zbudowańá, bńÖdŇļ zniweczyńá fortuny.

ŇöwiatŇāowodowa sp√≥Ňāka nie jest jednak jedynńÖ, na kt√≥rej wcińÖŇľ wisi wzrok spekulant√≥w. W ostatnim czasie prawdziwy rollercoaster przeŇľyli chońáby akcjonariusze Prairie. Nowa sp√≥Ňāka, kt√≥ra ma zbudowańá wńôglowńÖ potńôgńô na LubelszczyŇļnie, jeszcze 18 wrzeŇõnia notowana byŇāa poniŇľej zŇāot√≥wki, by sesjńô 2 paŇļdziernika zamknńÖńá na poziomie 2,81 zŇā. Eldorado nie trwaŇāo jednak dŇāugo - juŇľ 12 paŇļdziernika cena ponownie ksztaŇātowaŇāa sińô poniŇľej zŇāot√≥wki. Obecnie Prairie walczy spadŇāo poniŇľej 60 groszy.

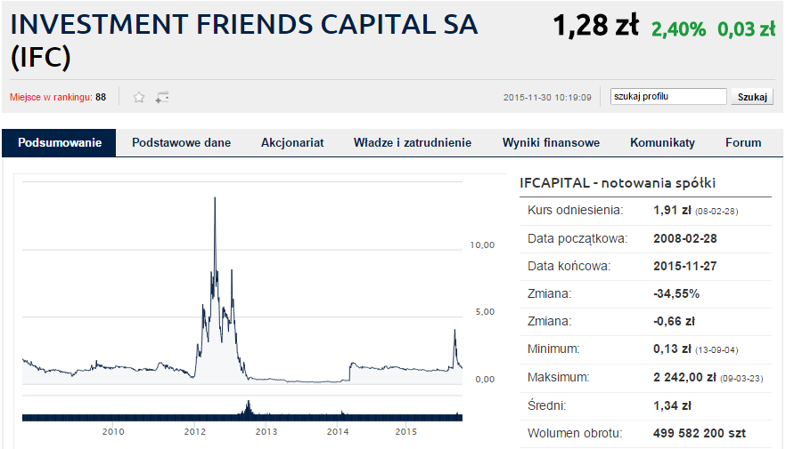

PodobnńÖ ‚Äěkarierńô‚ÄĚ w ostatnim czasie zrobiŇāy papiery Investment Friends Capital (IFC). W paŇļdzierniku bieŇľńÖcego roku zaliczyŇāy one dwudziestodniowy rajd z poziomu 1,15 zŇā do aŇľ 4,45 zŇā. Obecnie jednak ponownie pŇāaci sińô za nie niewiele ponad zŇāot√≥wkńô.

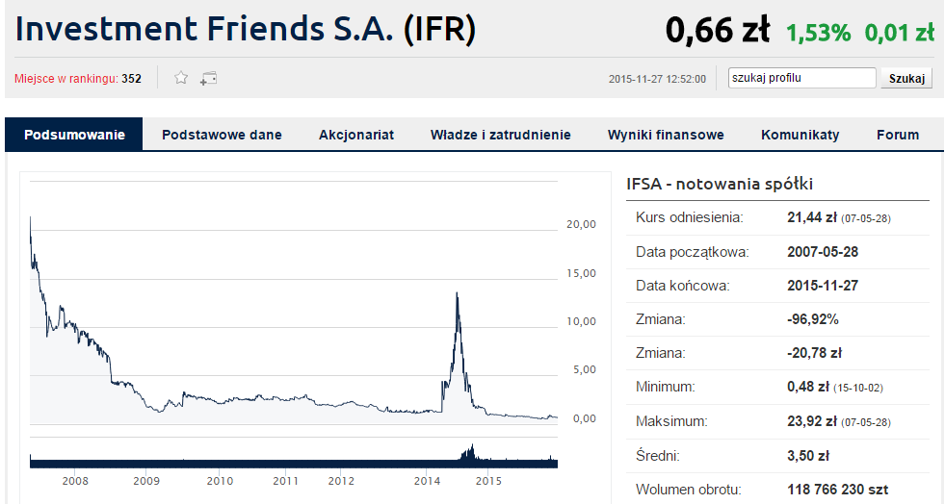

PopularnoŇõńá wŇõr√≥d spekulant√≥w to zresztńÖ doŇõńá powszechna przypadŇāoŇõńá w przypadku sp√≥Ňāek ze ‚Äěstajni‚ÄĚ Mariusza Patrowicza. Bratnie Investment Friends SA (IFSA) w tym samym czasie naŇõladowaŇāo ruchy IFC, jednak w nieco mniejszej skali. PaŇļdziernikowe wzrosty wyniosŇāy ‚Äějedynie‚ÄĚ 100%. Warto wspomnieńá, Ňľe samo Investment Friends Capital byŇāo spekulacyjnńÖ perŇāńÖ 2012 r., kiedy to jej akcje podroŇľaŇāy z poziomu 4,4 zŇā do 89 zŇā, by na koniec roku byńá wycenianymi poniŇľej 2 zŇā. A przecieŇľ kontrolowany przez Patrowicza DAMF Invest w swoim portfelu ma jeszcze udziaŇāy chońáby Resbudu, Fona czy Elkopa, kt√≥re r√≥wnieŇľ swego czasu notowaŇāy podobne wahania.

Wszystkie wspomniane sp√≥Ňāki ŇāńÖczy jeden czynnik - prńôdzej czy p√≥Ňļniej ich ceny powr√≥ciŇāy do poziom√≥w, z kt√≥rych spekulacyjny rajd startowaŇā. Na ich papierach niedoŇõwiadczony gracz, owszem, m√≥gŇā Ňāatwo zarobińá, jednak jeszcze Ňāatwiej m√≥gŇā stracińá znaczńÖcńÖ czńôŇõńá zainwestowanych pienińôdzy. OczywiŇõcie w historii nie brakuje przykŇāad√≥w wielkich rajd√≥w, kt√≥re nie zakoŇĄczyŇāy sińô katastrofńÖ ‚Äď np. LPP ‚Äď jednak sńÖ to wyjńÖtki. Warto pamińôtańá o tej prawidŇāowoŇõci, gdy nastńôpnym razem pojawi sińô kuszńÖca perspektywa inwestycji w papiery sp√≥Ňāki, kt√≥re trzeci dzieŇĄ z rzńôdu rosnńÖ o 30%.